Banki wprowadziły w życie Rekomendację T, czyli zestaw wytycznych opracowanych przez Komisję Nadzoru Bankowego, dotyczących ograniczenia ryzyka kredytowego. U podstaw wprowadzenia w życie zaleceń Rekomendacji T, leżą zbyt luźne zasady polityki kredytowej,

Banki wprowadziły w życie Rekomendację T, czyli zestaw wytycznych opracowanych przez Komisję Nadzoru Bankowego, dotyczących ograniczenia ryzyka kredytowego.

U podstaw wprowadzenia w życie zaleceń Rekomendacji T, leżą zbyt luźne zasady polityki kredytowej, objawiające się obniżeniem wymogów branych pod uwagę w analizie zdolności kredytowej klientów, wydłużanie okresu spłaty kredytów oraz zwiększanie relacji zadłużenia do zabezpieczenia. Trzeba pamiętać, że nowe zalecenia mają na celu ochronę zarówno interesu banku jak i kredytobiorcy.

Najważniejsze zapisy Rekomendacji T.

W znacznej mierze zalecenia opublikowane w Rekomendacji T dotyczą wewnętrznej organizacji banków, której poprawa ma obniżyć ryzyko związane z udzielaniem kredytów. Jednak część zaleceń odnosi się bezpośrednio do wartości kredytów oraz proporcji pomiędzy wielkością kredytu, poziomem zarobków kredytobiorców i wartością zabezpieczeń.

Przykładem zalecenia wprowadzającego większy rygor wobec kredytobiorców jest zapis, aby poziom wydatków kredytobiorcy związanych z obsługą wszystkich zobowiązań kredytowych, nie przekraczał 50 % wartości jego zarobków.

Zdolność kredytowa potencjalnego kredytobiorcy będzie oceniana na podstawie bardziej surowych kryteriów niż ma to miejsce obecnie. Może okazać się, iż niektórzy kredytobiorcy uzyskujący dochody na poziomie średniej krajowej będą mogli pozwolić sobie na zaciągnięcie kredytu nawet o połowę mniejszego niż ma to miejsce dzisiaj.

Wymagany przez banki przy zaciąganiu kredytów wkład własny w wysokości około 20% wartości nieruchomości, znacząco ograniczy zdolność kredytową wielu osób.

W bankach zostaną także wprowadzone ujednolicone standardy oceny kredytowej, natomiast zdolność kredytowa osób, którym już udzielono kredytów będzie monitorowana przez cały okres spłaty przez nich kredytu.

Zapisy Rekomendacji T odnoszą się w dużej mierze do osób, które zaciągnęły kredyty gotówkowe i myślą o dalszym zadłużaniu się, w tym również o kredytach hipotecznych.

Rekomendacja T a rynek nieruchomości.

Pomimo zaostrzenia rygorów udzielania kredytów, banki będą starały się pozyskać jak największą liczbę kredytobiorców. Należy spodziewać się, podjęcia takich kroków, które przynajmniej w części zrekompensują większe wymagania stawiane kredytobiorcom po wprowadzeniu zapisów Rekomendacji T.

W odniesieniu do rynku nieruchomości, ograniczenia kredytowe mogą prowadzić do zmniejszenia średniego metrażu poszukiwanych nieruchomości. Mogą także przyczynić się do przesunięcia terminu zakupu nieruchomości, aż do mementu zgromadzenia odpowiedniej ilości gotówki, która posłuży jako wkład własny przy zaciąganiu kredytu hipotecznego.

W długiej perspektywie należy spodziewać się stopniowego urealniania wartości nieruchomości, czyli dostosowania cen do poziomu akceptowanego przez kupujących. Z jednej strony będzie to wynikiem stabilizacji rynkowej, a więc dostosowania podaży do popytu, z drugiej powolnego bogacenia się społeczeństwa.

Zmiany w sposobie udzielania oraz dostępności kredytów będą niewielkie. Banki w naszym kraju nie prowadziły zbyt liberalnej polityki kredytowe. Dzięki temu udało się uniknąć skutków masowej niewypłacalności kredytobiorców.

Rekomendacja T – na co warto zwrócić uwagę.

Analiza własnego zadłużenia, poznanie jego struktury i podjęcie kroków zmierzających do poprawy naszej kondycji finansowej, pozwolą nam zwiększyć naszą wiarygodność finansową.

Istotnego znaczenia nabiera nasza historia kredytowa. Jeżeli spłacaliśmy dotychczas kredyty terminowo, nie byliśmy nadmiernie obciążeni zobowiązaniami wobec banków, szanse na otrzymanie kolejnych kredytów wzrastają.

Ważną kwestią jest także historia naszego konta bankowego. Wartość oraz regularność wpływów na nasze konto daje bankom obraz naszej zdolności kredytowej.

Zapisy ujęte w Rekomendacji T na pewno nie przyczynią się do wzrostu popytu na rynku nieruchomości, jednak nie stanowią one zasadniczej przyczyny obecnego spadku ilości kupowanych mieszkań i domów, której należy szukać gdzie indziej.

Jarosław Mydlarczyk

Dział analiz rynku nieruchomości – Sieć Biur Nieruchomości PÓŁNOC

[email protected]

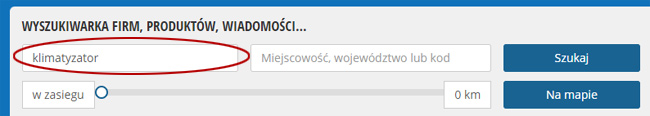

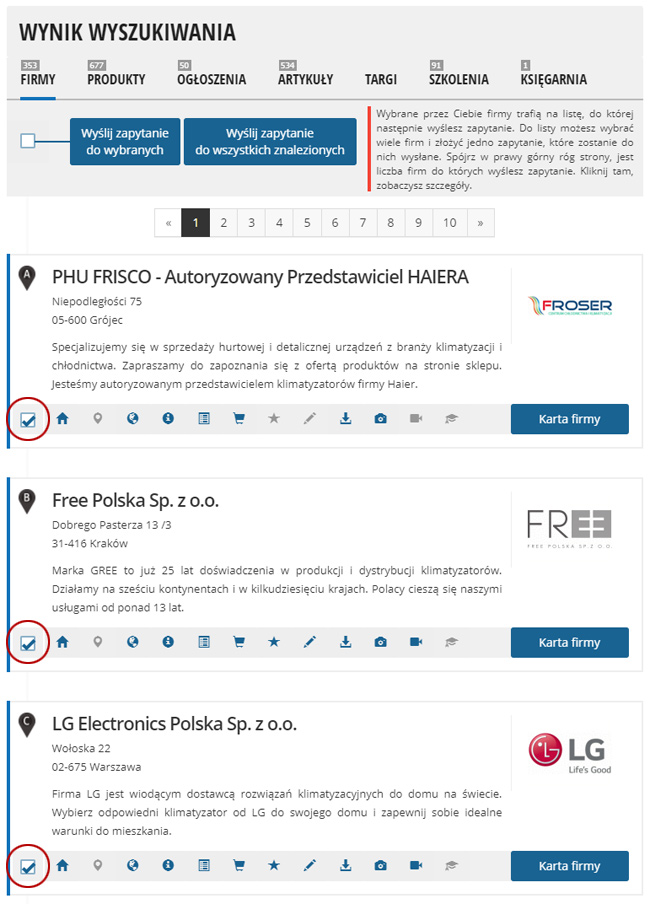

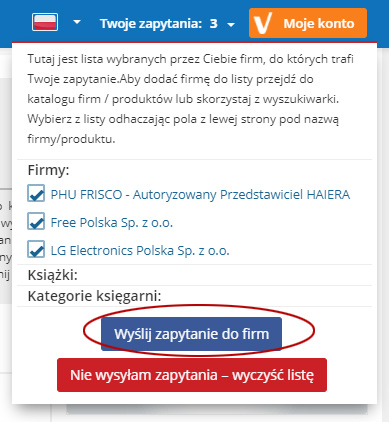

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

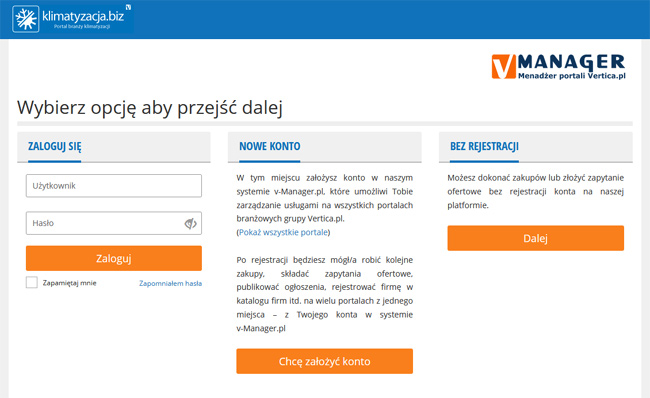

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

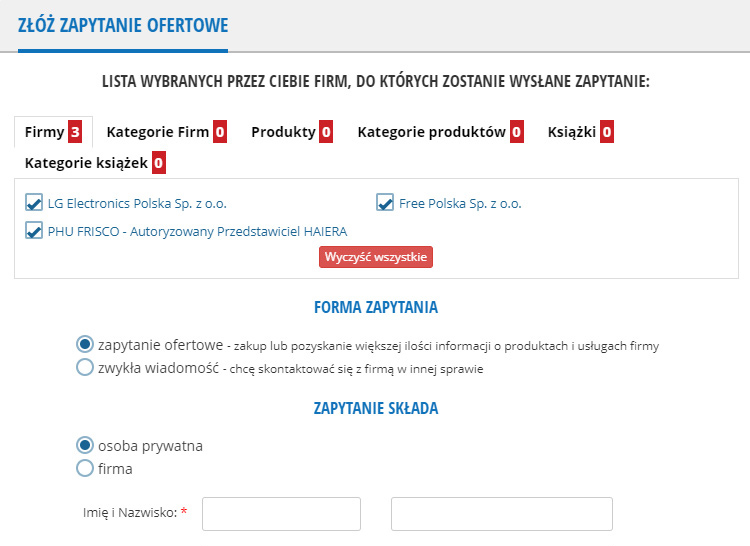

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.