W pierwszym półroczu 2023 r. spółki notowane na GPW zanotowały zaledwie 1-proc. wzrost przychodów ze sprzedaży w porównaniu do tego samego okresu w 2022 roku

W pierwszym półroczu 2023 r. spółki notowane na GPW zanotowały zaledwie 1-proc. wzrost przychodów ze sprzedaży w porównaniu do tego samego okresu w 2022 roku

Kluczowymi inwestorami na polskim rynku budowlanym pozostają podmioty publiczne, odpowiadające za ponad połowę krajowej produkcji budowlanej. Mimo licznych projektów infrastrukturalnych, w wyniku niekorzystnej sytuacji makroekonomicznej, ale też wyzwań na lokalnym rynku, siedem z największych spółek w rankingu zanotowało w ubiegłym roku spadek w wynikach netto. Według raportu Polskie Spółki Budowlane 2023, przygotowanego przez firmę doradczą Deloitte, wyniki ze sprzedaży w I półroczu br. dla notowanych na GPW największych firm z tego segmentu łącznie są wyższe w porównaniu do I półrocza 2022 roku, odnotowując 12-proc. wzrost. Rynek budowlany zmaga się jednak z istotnymi wyzwaniami dotyczącymi m.in. wysokich cen materiałów i energii czy też niższej podaży projektów w wybranych segmentach rynku.

Według raportu Deloitte produkcja budowlano-montażowa, mierzona w cenach bieżących, w 2022 r. w Polsce wzrosła o 20,5 proc. względem roku poprzedzającego. W cenach stałych wzrost ten wyniósł niemal 9 proc. Przedsiębiorstwa budowlane zrealizowały w tym okresie inwestycje o wartości 291,8 mld zł (przy 242,1 mld zł w 2021 r.). Istotny wpływ na ten wzrost wartości, podobnie jak w poprzednich latach, miała realizacja inwestycji infrastrukturalnych finansowanych z dotacji w ramach funduszy unijnych.

Podmioty publiczne pozostają kluczowymi inwestorami na polskim rynku budowlanym. Ich działania, a w szczególności inwestycje w zakresie infrastruktury kolejowej i drogowej, będą jednym z czynników wpływających na wzrost produkcji budowlano-montażowej w kolejnych latach. Tradycyjnie istotną rolę w finansowaniu odgrywają fundusze unijne. Znaczna część z 76 mld euro, które Polska otrzyma z budżetu polityki spójności w perspektywie finansowej na lata 2021-2027, zostanie przeznaczona na dalszy rozwój m.in. infrastruktury drogowej oraz kolejowej - Łukasz Michorowski, partner, lider Audyt CE A&A ESG & Construction, Deloitte

Rok 2022 był szczególnie trudny dla rynku mieszkaniowego, z uwagi na ograniczony popyt wynikający m.in. z rosnących stóp procentowych oraz zaostrzenia kryteriów wyliczenia zdolności kredytowej dla kredytów mieszkaniowych. Dodatkowo na działalność deweloperów wpłynęło również niekorzystne otoczenie makroekonomiczne w postaci utrzymującej się wysokiej inflacji, która przyczyniła się do wzrostu kosztów prowadzenia działalności. W 2022 r. na rynku pierwotnym w sześciu największych miastach w Polsce odnotowano spadek liczby sprzedanych mieszkań o blisko 50 proc. względem 2021 r.

W minionym roku nieznacznej zmianie w stosunku do 2021 r. uległa struktura rynku budowlanego. Największą część rynku – 31,8 proc. – stanowiły budynki niemieszkalne (w 2021 r. drugi największy segment rynku budowlano-montażowego). Na drugim i trzecim miejscu pod względem wielkości rynku była infrastruktura transportu (28,8 proc.) oraz budynki mieszkalne (17,5 proc.). Pozostałą część stanowiły rurociągi, linie telekomunikacyjne i energetyczne, budowle na terenach przemysłowych oraz pozostałe obiekty inżynierii lądowej i wodnej.

Zgodnie z historycznym trendem, kluczowym czynnikiem wzrostu produkcji budowlanej w 2022 r. był sektor inżynierii lądowej i wodnej, w którym zaobserwowano wzrost rok do roku o 22,5 proc. Sektor robót budowlanych związanych ze wznoszeniem budynków oraz sektor robót budowlanych specjalistycznych odnotowały w ujęciu rocznym porównywalny wzrost na poziomie odpowiednio 19,9 proc. oraz 19,8 proc. Prawdopodobnie istotny wpływ na tę sytuację miał m.in. wysoki poziom inflacji - Maciej Niemierka, wicedyrektor w Dziale Doradztwa Finansowego, Deloitte

Budimex ponownie liderem wśród spółek budowlanych

W 2022 r. przychody największych piętnastu spółek budowlanych osiągnęły poziom prawie 44,5 mld zł, co stanowiło wzrost o 22,5 proc. w stosunku do roku ubiegłego. Liderem rankingu, podobnie jak w poprzednich latach, została Grupa Budimex, której przychody wynosiły 8,6 mld zł, co oznacza wzrost o 8,9 proc. w porównaniu do 2021 r. Na drugim miejscu znalazła się Grupa Strabag z przychodami na poziomie 5,1 mld zł (przychody na poziomie zbliżonym do 2021 roku). Miejsce trzecie zajęła Grupa PORR realizując przychody na poziomie 3,9 mld zł (wzrost o 12 proc. w porównaniu do 2021 r.). Na uwagę zasługują przedsiębiorstwa, które uzyskały największy wartościowy wzrost przychodów w 2022 r.: Grupa Polimex – Mostostal (wzrost o 1,5 mld zł) oraz nowa w rankingu spółka Atlas Ward Polska (837 mln zł więcej).

Budimex mógł się pochwalić również najwyższym wynikiem ze sprzedaży, który wyniósł 872 mln zł. Z wyraźnie niższym wskazaniem druga w zestawieniu jest Poznańska Korporacja Budowlana Pekabex S.A. (281 mln zł). Największy wzrost nominalny w 2022 r. zanotowała Grupa Goldbeck (poprawa wyniku o 131 mln zł), natomiast procentowo najwięcej zyskała Spółka Atlas Ward Polska (poprawa wyniku o 126 mln zł – ponad 206 proc.). Średnia marża operacyjna piętnastu największych spółek wzrosła o 12 mln zł (6,5 proc. w ujęciu rocznym).

Ważnym wskaźnikiem odzwierciedlającym kondycję największych spółek budowlanych jest również wynik netto. W 2022 r. średni wynik netto piętnastu największych spółek był dodatni i wyniósł 99,4 mln zł, co oznacza spadek w porównaniu do wyniku za rok 2021, który kształtował się na poziomie 122,8 mln zł.

Spośród spółek prezentowanych w rankingu aż siedem poniosło stratę – z czego największy odnotowała Grupa Trakcja PRKiI w wysokości 2585 proc. Grupa Budimex, zajmująca pozycję lidera szósty rok z rzędu, wykazała wynik netto przekraczający 548 mln zł (spadek o 44,4 proc r/r). Drugą pozycję w rankingu uzyskała Grupa Strabag z wynikiem 199 mln zł (wzrost o 80,1 proc.). Ostatnie miejsce na podium przypadło Grupie Goldbeck, która uzyskała wynik 184,6 mln zł, co stanowi 216,4 proc. wzrost względem poprzedzającego roku, wynoszący w ujęciu nominalnym 126,2 mln zł.

Pomimo niełatwych warunków powodowanych spowolnieniem koniunktury, na rynku budowlanym nastroje zaczynają się nieznacznie poprawiać. Wg badania przeprowadzonego przez Deloitte, 50 proc. respondentów przewiduje nieznaczny wzrost koniunktury w okresie najbliższych 6-24 miesięcy. Dla porównania, w zeszłorocznym badaniu tylko 10 proc. respondentów wykazywało delikatny optymizm wobec nadchodzących miesięcy. Największy wpływ na działalność firm w najbliższych latach według ankietowanych będą mieć trzy obszary: dostępność pracowników (wskazanie 59 proc. ankietowanych), wzrost cen materiałów (57 proc.), czy problemy z podwykonawcami (37 proc.). Warto zauważyć, że w zeszłorocznym badaniu aż 79 proc. respondentów również wskazywało wzrost cen materiałów jako jeden z czynników, 17 proc. wskazało na problemy z dostępnością pracowników, oraz 31 proc. wskazało na problemy z podwykonawcami.

Regulacje ESG istotnym czynnikiem rozwoju sektora budowlanego

Standardy ESG i coraz liczniejsze regulacje z nimi związane silnie wpływają na branżę budowlaną, która odpowiada za 37 proc. globalnej emisji dwutlenku węgla oraz 36 proc. światowego zużycia energii. W związku z tym, spółki budowlane powinny silnie koncentrować się na środowiskowych czynnikach zrównoważonego rozwoju, zwłaszcza dekarbonizacji oraz partycypować w dążeniach do osiągnięcia zerowej emisji netto na świecie do 2050 r. Budownictwo, które pochłania 33 proc. światowych zasobów wody, jest odpowiedzialne za 35 proc. wygenerowanych na świecie odpadów oraz za 40-50 proc. globalnego wydobycia surowców, ma bezpośredni i wysoce istotny wpływ na efektywność polityk i rozwiązań powstrzymujących kryzys klimatyczny.

Na funkcjonowanie spółek budowlanych oddziałują zarówno krajowe, jak i unijne regulacje oraz oczekiwania klientów i inwestorów. Do najważniejszych z nich można zaliczyć: Europejski Zielony Ład, pakiet Fit for 55, Taksonomia EU czy CSRD. Ich konsekwencje biznesowe dla branży będą związane zarówno z nowymi, jak i istniejącymi już budynkami. Regulacje obejmują m.in. zeroemisyjne standardy dot. maksymalnego zapotrzebowania na energię pierwotną dla budynków nowych i podlegających istotnej renowacji), minimalne normy efektywności energetycznej dla istniejących budynków czy systemowe śledzenie emisji wbudowanej w celu redukcji śladu węglowego obiektu w całym cyklu życia.

Obecnie jedynie 24 proc. ankietowanych spółek budowlanych deklaruje posiadanie jasno zdefiniowanej strategii i polityki działania w odniesieniu do czynników środowiskowych, społecznych i zarządczych. W aż 15 proc. przedsiębiorstw nie funkcjonuje żaden dokument porządkujący kwestie ESG. W kwestii wprowadzanych przez unijną Taksonomię zmian, dotykających również sektor budowlany, 17 proc. spółek nie posiada żadnej wiedzy na ten temat, a jedynie wiedzę ogólną w tym zakresie ma co czwarta spółka. 41 proc. firm twierdzi, że zna szczegółowe wytyczne w zakresie regulacji.

Zdaniem ekspertów Deloitte niezmiernie istotne jest skupienie się na każdym z etapów procesu powstawania budynków. Świadome decyzje dotyczące odpowiedzialnego projektowania należy podejmować już od pierwszej fazy koncepcji i planowania, przez fazy projektowania, budowy, eksploatacji aż po fazy remontu i ewentualnej rozbiórki.

Blisko połowa firm budowlanych, która wzięła udział w naszym badaniu, przyjęła strategię lub politykę ESG definiującą priorytety działań w tym obszarze. Dodatkowo, prawie 40 proc. spółek rozważa zatwierdzenie takiego dokumentu w przyszłości. Świadczy to niewątpliwie o rosnącej świadomości branży odnośnie do wagi tych działań. Sektor budowlany posiada duży potencjał do wprowadzania pozytywnych długofalowych zmian. Dzięki realizacji przemyślanej strategii ESG, będą mogły pozytywnie oddziaływać nie tylko na środowisko, ale również na swoich pracowników i klientów - Łukasz Michorowski

Ze względu na kluczowy wpływ na klimat, sektor budowlany będzie poddawany coraz silniejszej kontroli prawnej i społecznej. Odpowiednie wyznaczenie celów zrównoważonego rozwoju, działanie zgodne z wytycznymi UE i ONZ czy wprowadzanie innowacji technologicznych sprzyjających efektywności klimatycznej, może mieć istotny wpływ na pozycję firmy na rynku. W opcji minimum spółki budowlane powinny przygotować się do nadchodzącego obowiązku raportowania ESG, zwracając uwagę na transparentność i procesy zbierania danych dotyczących kwestii niefinansowych.

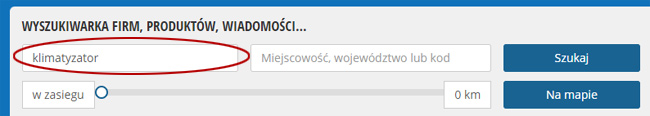

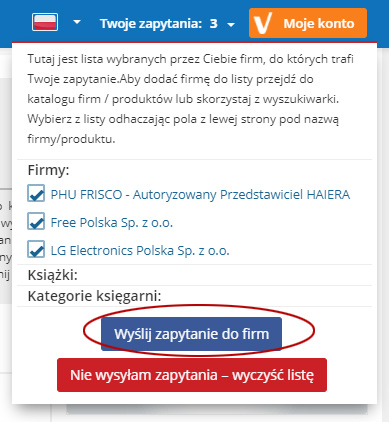

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

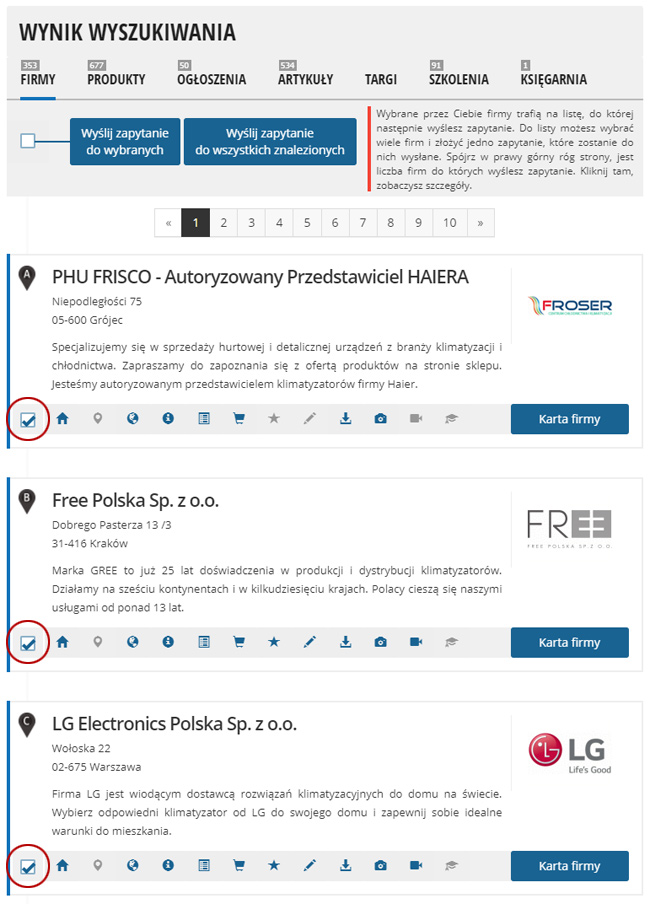

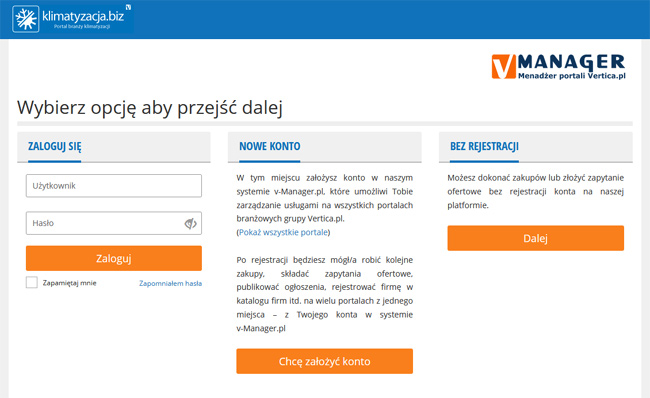

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

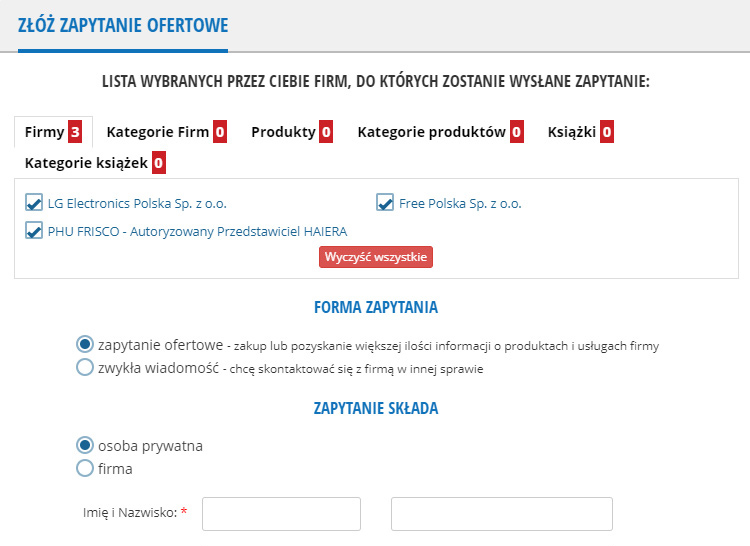

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.